如何构建企业“资本引领和价值驱动”顶层战略

一、企业思维转化

战场转换:企业经营的目标市场一般为商品市场,而聚焦于如何将产品,服务和技术通过交易而获取利润,而在资本市场上所交易的是公司法人实体和产权,企业借用金融工具将产业资本转换为金融资本,而利用资本市场将金融资本又注入产业运营,在这两个市场的闭环循环中,产融融合实现了产业价值指数级增长。

竞争态势:数字化变革使得今天的竞争模式发生了巨大的改变,之前的竞争态势是“大而不倒”,企业尽可能的发展规模,不管在资产,业务收入,员工数等,争取“大鱼吃小鱼”;而如今进入了“数字时代”,企业需要在技术领先,赛道抢占,资本周转等方面做到“快”,才能立于不败之地。

发展模式:靠企业自有资金做内生式的增长,虽然速度和风险可控,但由于当今快速变化的市场环境下,发展缓慢随时有被“吃掉”的可能,而外延式增长,通过整合资源和资金,可以实现快速的业务扩张和放大财务收益,但财务杠杆的运用和所有权的稀释,企业的列车也会面临失控状态,所以需要设计好资本的支点实现速度和风险的平衡。

目标导向:企业在传统的产业经营中一般以“利润最大化”为导向,驱使管理层更关注现在,有时会以牺牲长期增长为代价;而在资本市场中,企业是以“价值最大化”为核心,管理层在此引领下抱有长期格局而关注于未来发展。

二、构建金融战略

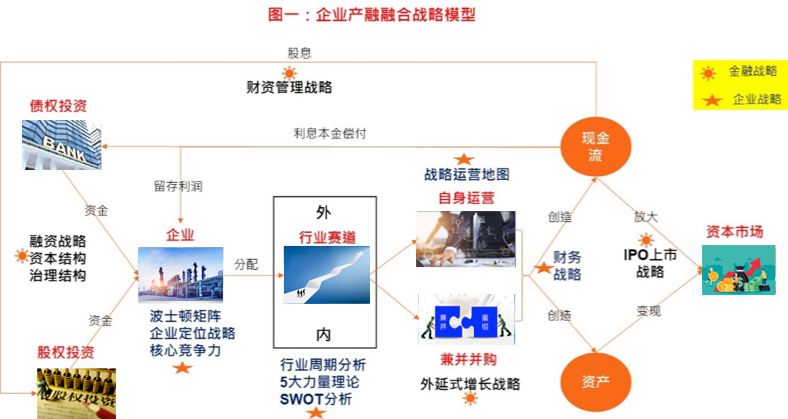

基于笔者所创建的“企业产融融合战略模型”所阐述的,企业经营战略基本上聚焦于企业自身的“内循环”:资源,资产和资金沿着企业所处的产业链上下游流动,而在流动中实现价值增值。所以经营战略与日常的经营活动相关,其中包括采购,生产,市场,营销,服务等;而指导经营战略的就是财务战略,通过不同财务指标,包括盈利,周转,运营,流动性等指标,管理层对于经营战略进行调整,决策内部资源如何做到有效的分配,包括行业赛道,产品研发,组织架构等,使得ROI(投入产出比)达到最优化。

企业在自身的“内循环”中所创造的新增资产和新增现金流,而通过“金融战略”进入“外循环” - 资本市场,包括一级和二级市场,实现放大和变现,企业价值在资本市场得以体现。企业的股东们所期望的不再是日常分红的回报,而期望在资本增值角度,或股价的上扬上,得到更大的收益,所以企业需要进入金融战略的运作,包括资金筹措,资本结构,公司治理,兼并并购,企业分拆,战略投资等方面,在短周期内创造更多的现金流回报股东。

所以企业的经营战略和财务战略属于董事会和股东会议事规则里的一般事项,遵循半数以上通过原则;而金融战略属于特殊事项,一般需要三分之二以上同意,这也足以体现金融战略的重要性。

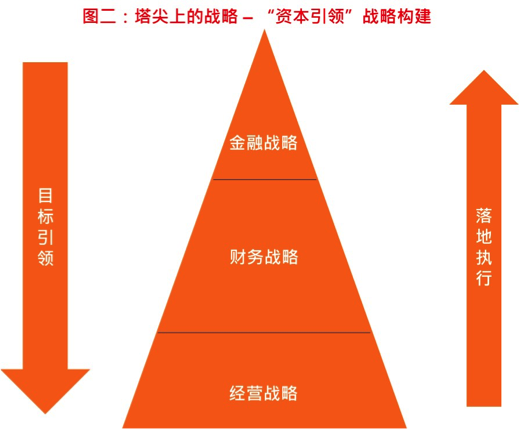

按照笔者所创建的“资本引领”战略构建模型中,企业在战略目标设定中应遵循“塔尖上的战略”,从金融战略出发从上往下分级分步制定财务战略和经营战略,而在具体的执行落地时由下往上分析解刨其具体举措对于企业价值影响,从而对于其战略进行修正和调整。

三、量化目标分解

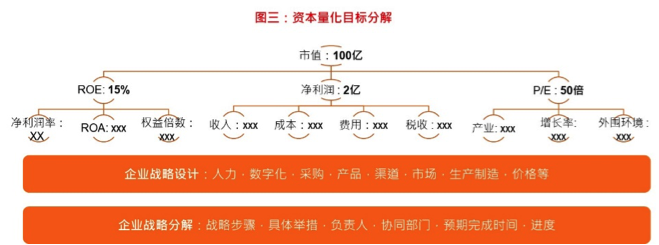

在“资本引领”的战略下,构建从金融战略到财务战略而后到经营战略的传导分解机制,从企业价值为目标逐层设置量化KPI体系:

A. 首先,以企业价值为KPI设立中长期目标,即使公司为非上市公司,也可以通过公允估值的方法进行估值,比如在5年后实现企业估值达到100亿,那么各股东也会估算出其能获得投资回报率,但在5年终极目标基础上也可设立阶段性目标,比如在第2年实现估值40亿,第4年估值达到60亿等。

B. 其次,在财务指标层面上,对企业估值目标形成支撑的量化指标为净资产回报率(ROE),净利润规模和市盈率,而再往下分解为更为基础的财务指标,如净利润率,总资产回报率,权益倍数,收入,成本,费用,增长率,以及产业板块估值,和外围环境等,这些指标可以根据市值指标进行设立;

C. 对设立的企业财务指标形成支撑的是企业经营战略,管理层可以从产业链角度,职能板块角度,和以客户为中心的维度,制定相对应的战略策略,但建议量化每条战略策略对财务指标的贡献度,并且拟定好每条战略的落地执行的具体负责人,所需支持和预期时间表,用于对管理层和经营层的考核和监督。

四、企业资本化的关键点

A. 公司治理: 资本化前提是公司改制,从“有限责任制”改为“股份有限制”,并且尽快规范公司治理架构,设立“三会一层”,在公司章程里规定好各自责权利和相应的议事原则,另外在今后的资本运作中尽量做到股权架构多元化,解决资本市场所不中意的“一股独大”或“自然人持股”的问题,引入机构投资者和设立员工持股计划。

B. 融资模式:为了支持企业未来的发展,融资成为了企业金融战略的重中之重,而在融资结构中,外部优于内部,债权优于股权。在债权融资中,尽可能通过融资安排将重资产转化为轻资产,并且加快资产周转,比如生产设备的融资租赁,应收账款的保理融资;但在本身轻资产的高新技术行业,管理层可以考虑对知识产权和专利进行第三方评估,而后通过银行质押获取债权融资。在外部股权融资中,在融资前尽量通过GP/LP架构规划好创始人团队的统一控制权,以避免在今后的融资中失去对企业的主导,股权融资中要重视启动的时间点,相对应的估值和增发的股权比例,以避免“贱卖”了自身的所有权,同时在签订投资协议中关注限制性条款或对赌条款,尽量减少条款约束而做到与投资方实现双赢。

C. 财务表现:企业的财务表现在资本市场中是非常受关注的,但资本方所看重的不是企业当前的财务数据,而是财务指标的趋势。一般资本市场主要从以下四个方面来衡量企业的财务健康水平,包括盈利,趋势,真实,和持续。盈利指的是企业的净利润绝对值,净利润要达到一定的临界点,才会进入资本机构的“雷达”或者满足上市的条件;趋势也就是收入或者净利润的增长趋势,包括历史数据和未来预测,企业增长最好呈现平滑的上升趋势,而不是周期性的大起大落,如果中间有下滑的年份,下滑的幅度最好不要超过30%;财务数据真实性指的是防止企业财务操控和财务舞弊,尽量避免占比过多(一般不要超过30%)的关联交易和股东与企业间的公司往来,机构一般在尽调和核查中会对企业上下游企业做到80%左右的覆盖,并且对应收做到90%的发函;持续增长指的是企业经营业绩不存在过多的外部依赖而能保持持续盈利性,包括重大客户,竞争对手,产品结构,专利商标等。

D. 合规独立:企业在进入资本市场前,尽量做到企业主体与实控人,重要股东或董监高及其直系亲属所关联的公司之间无依赖和交易关系,特别在资产,人员,财务,法人实体,业务等方面,比如高管不能在关联公司交叉任职,无法人实体混同,无同业竞争关系等,同时企业也需培养自身的核心竞争力,其竞争优势不是由外部机构或环境等主导,如果外部条件等不成立的时候,企业自身优势定位就会发生改变。

五、企业价值驱动要素

企业价值创造,其实就是股东用今天的资金去创造未来更大的现金流,而价值大小指的是今天的投资资金与未来折现现金流的差距,折现是将时间周期和风险因素考虑在内。驱动企业价值创造需要从以下几个方面着手:

A. 先“精耕”后“圈地”:企业在有限的资金条件下,先应选择在主营赛道里“精耕细作”,尽量提升其在行业里的资本回报率,而后才应考虑扩张市场占有率或进入新的行业赛道。如果先期扩规模没有实现边际递减效应,资本基于逐利的本质将会退出,企业将陷入资金链断裂的风险。

B. 重新定位高管的KPI:高管的KPI体系不能只围绕着利润指标来设定,而是应该以股本投入回报率来衡量,股本投入还需考虑资金本身的机会成本,也就是经济增加值(EVA),同时所考量的不是只有一年或者当下,而需要从未来三年的EVA增长态势来进行评估,以实现短期与长期发展的均衡。

C. 价值溢价优先与成本领先:在企业发展初期的战略设定中,建议企业尽量偏向于差异化为导向的价值溢价的路径,如果一开始就以成本领先作为主导战略,企业的价值根基就不会太牢固,资金实力雄厚的对手在短时间内大概率会超越甚至蚕食市场份额。

D. 资源配置的优先顺序:企业在做资本引领的战略时,资源投入的顺序应该为先做大市场这块蛋糕,然后在新增市场这部分抢占更多的市场份额,在取得市场主导权和话语权的基础上,做好差异化以实现价值溢价,通过融资杠杆,借用兼并并购,吃掉行业赛道的主要对手。

一周热点

- 2022-05-105月13日政策性粮食(大豆)交易公告

- 2022-05-101-4月 我国大豆进口2858.9万吨 同比减少0.8%

- 2022-05-09预测2022/23年度我国大豆新增供给量11770万吨

- 2022-05-072022年第一次国家农产品质量安全抽检总体合格率为97.7%

- 2022-05-07中国小麦年度供需平衡分析

- 2022-05-07新一轮猪价启动已经临近 猪鸡共舞可期

- 2022-05-06国家发改委喊话:猪企有望扭亏为盈!

- 2022-05-05全球小麦价格大涨40% 中国玉米需求突破年度新高

- 2022-04-29农业农村部畜牧兽医局饲料原料营养价值评定及参数建立项目公开招标公告

- 2022-04-29海关总署对越南等国19家水产企业采取紧急预防性措施!