核心观点:五大市场区域中,如果欧盟、巴西和美国接二连三反倾销,本质上会推动赖氨酸供需格局再平衡之后回到之前的原点,其过程中更多的是中国赖氨酸生产企业经营收益和海外终端用户的使用成本的再平衡。

1市场需求稳定,采购节奏性增强

2025年第21周,秣宝网平台询单量环比上升120.7%,交易额环比大幅上升116.6%,成单率56.1%。

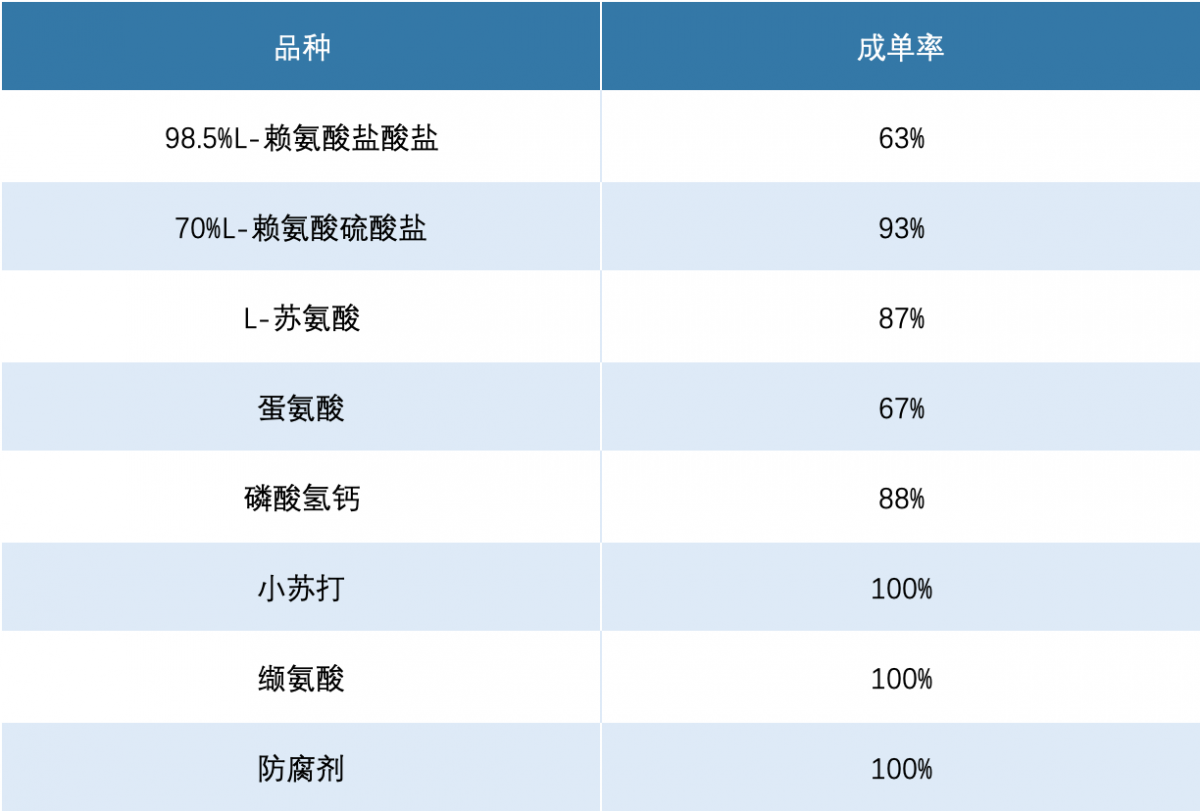

高成单率集中于L-赖氨酸硫酸盐、L-苏氨酸、磷酸氢钙、小苏打等品类,其成单率超70%,反映出刚需品类的市场活跃度。

表1 2025年第21周秣宝网较高成单率商品

(备注:包括全网询价和现货报价撮合交易)

2赖氨酸反倾销进入新的阶段

根据美国多家法律服务机构/网站公开的信息,2025年5月28日,美国赖氨酸公平贸易联盟及其成员(包括ADM、CJ Bio、赢创)提交了对来自中国的L-赖氨酸(L-lysine)征收反倾销税和反补贴税请愿书,声称这些进口商品正在美国市场以倾销价格销售,并且还获得了不公平的政府补贴。

美国商务部(DOC)和美国国际贸易委员会(ITC)将针对动物饲料级L-赖氨酸(下称“赖氨酸”)展开调查。

根据法律服务机构预测,美国商务部(DOC)初步会议日期预计为2025年6月18日。美国国际贸易委员会(ITC)反倾销措施追溯性暂停清算的最晚理论日期为2025年8月6日,反补贴税日期为2025年6月17日。

3欧盟和巴西在去年对中国赖氨酸启动反倾销调查

在一年前的2024年5月23日,欧盟启动了对中国赖氨酸的反倾销调查,由欧盟生产商METEX NOOVISTAGO提出申请,针对原产于中国的赖氨酸(L-赖氨酸硫酸盐及相关产品)展开调查。2025年1月14日,欧盟委员会作出反倾销初裁,对不同中国企业征收58.3%至84.8%的临时反倾销税。

根据欧盟反倾销法规 (EC384/96),调查应在立案后12个月内结束,最长不超过15个月,因此终裁最晚应于2025年8月前作出。结合初裁时间(2025年1月),终裁预计在2025年7月公布。

初裁预计在立案后7-8个月内作出,即是2025年7-8月,终裁可能于2025年底前公布,若裁定倾销成立,巴西将对中国赖氨酸征收反倾销税。

4欧盟反倾销数月之后正在回归

欧盟对中国赖氨酸实施反倾销措施数月后,市场确实出现了逐步回归的迹象,这一过程主要受到强势欧元汇率、关税调整、供需结构变化及行业采购策略调整等多重影响。

2025年1月,欧盟对原产于中国的赖氨酸作出反倾销初裁,对不同企业征收临时关税。这一措施直接导致中国对欧盟的出口量大幅萎缩。根据海关数据,2025年4月中国赖氨酸出口量同比下降5%,其中对欧盟的出口量显著减少。

短期内,欧盟市场因中国供应减少而出现供应紧张,欧洲市场赖氨酸价格大幅上涨。同时,欧盟内部产能有限(约10万吨/年),根本无法填补约60-70万吨的需求缺口,进一步加剧了市场波动。

随着中国生产企业逐渐降低赖氨酸价格,尤其是98%赖氨酸盐酸盐价格,欧盟市场赖氨酸基本上已经逐渐下行,往反倾销之前的价格水平靠拢。

市场回归的驱动因素包括关税政策的边际调整、供需结构的动态平衡和中国行业策略的适应性调整。

2025年4月末,欧盟将某龙头企业的预期关税从84.8%下调至47.7%,释放了政策松动的信号,缓解了中国企业的出口压力。这些调整为市场注入信心,部分企业开始重新评估对欧盟的出口策略。

中国的赖氨酸产能在全球市场占主导地位,其他来源的替代性十分有限。中国赖氨酸产能占全球81%,且2025年新增产能达122万吨,全球占比将进一步提升至86%以上。尽管欧盟加征关税,来自其他国家的企业产能(如赢创、希杰等)仍无法完全替代中国供应,欧盟不得不重新考虑中国产品一旦减少供应之后对下游产业的影响。东南亚、南美等地区的赖氨酸产能较小,且当地需求旺盛,难以大规模填补欧盟缺口。例如,欧盟从泰国、越南、印尼和韩国等国的进口量在2025年4月仅占进口总量的一小部分。

中国企业通过调整产品组合应对市场变化。例如,70%赖氨酸因生产成本较低且性价比高,价格在2025年5月出现反弹,而98%赖氨酸则因需求疲软维持低位震荡。企业将原本出口欧盟的订单转向其他地区。2025年1-4月,中国对美国、印度尼西亚等国的赖氨酸出口量同比增长,部分抵消了欧盟市场的下滑。

5巴西和美国赖氨酸反倾销将进一步重新推动供需架构的平衡

中国赖氨酸产能占全球81%,2025年新增产能122万吨后,全球占比将提升至86%以上,尽管面临反倾销压力,但中国企业通过各种方式巩固优势技术和成本优势。

持续的产品结构优化、出口市场多元化以及区域供需缺口的填补与转移困难成为赖氨酸供需格局再平衡的基础。

南美赖氨酸需求约30万吨/年,每年需进口17到19万吨。若中国出口受限,巴西可能转向东南亚或南美邻国,但当地产能分散且成本较高,难以快速填补缺口。

美国暂停关税后,中国对美出口恢复,但长期仍需关注本土产能重建可能性。目前美国赖氨酸产能主要由赢创和CJ支撑,但生产成本高企限制其扩张意愿。

欧盟内部产能有限,无法填补约40万吨的需求缺口,进一步加剧了市场波动。

全球五大市场中的欧洲、巴西和美国一旦同时发起反倾销或者增设其他贸易壁垒,这些区域很难在摆脱对中国赖氨酸依赖的同时向其他区域供应更多的赖氨酸,这就是我们所称的全球赖氨酸供应格局经历再平衡之后的回归。

与多个国家实施一系列反倾销调查或关税之前相比,差别只有两点:第一,反倾销区域的市场价格由于增加的关税,进口成本大幅度上升;第二,中国赖氨酸生产厂家为了保持市场份额,不得不降低出口价格。前者是下游用户增加使用成本,后者是中国生产企业减少收益,更多的应该是前者和后者的不断调整和平衡。