猪周期拉长 生猪短线有反弹机会

要点提示:

1.俄乌冲突引燃粮食危机,饲料成本将居高不下;

2.猪周期拉长,行业困境将加大;

3.仔猪市场显示养殖整体未降产能;

4.疫情影响餐饮消费,屠宰填补消费缺口。

市场展望与投资策略:

近期生猪市场由饲料成本和疫情主导。全球粮食价格高位运行,将显著推升饲料成本,并带动猪价反弹。但在当前的供需环境下,猪企要消化大部分成本,养殖企业将更加困难。疫情对餐饮消费有影响,屠宰企业逢低补库,填补了部分需求缺口,整体需求影响暂时不大。长期看,龙头企业逆势扩张的趋势未变,虽然养殖企业亏损严重,但行业并没有大幅去产能。仔猪市场表现也印证了这一观点。押注三季度新周期开启的企业困境可能加大。生猪价格存在反弹机会,有保值需求企业可尝试参与场外期权。

投资策略:短线有反弹机会;产业客户可关注反弹后套保机会

一、行情回顾

截止3月28日,全国生猪出栏均价6.14元/斤,较2月末下跌1.1%,月度均价为6.05元/斤,现货价呈现出筑底企稳走势;生猪期货主力05合约从14275元/吨跌至12645元/吨,跌幅11.4%。与1-2月相比,期货市场出现补跌行情。

回顾3月走势,生猪行业长线去产能逻辑没有变化,短线逻辑由饲料价格和疫情主导。受大豆减产和俄乌冲突影响,农产品价格上涨,豆粕涨幅尤其剧烈,饲料企业连连调价。新冠疫情影响对商品流通和终端消费有不利影响。多方合力作用下,猪价呈现低位震荡走势。

图表1:2022年3月生猪出栏价走势(元/斤)

数据来源:华安期货投资咨询部;同花顺iFinD

二、宏观分析:俄乌冲突引燃粮食危机,饲料成本将居高不下

美联储3月议息会议加息25个基点,目标是打击居高不下的通货膨胀率。市场预计,本年度美联储将加息6次左右,年中可能开始缩表。新冠疫情影响下,全球经济增长缓慢,需求并不强劲,全球通胀主要是受供应约束和欧美等发达经济体央行宽松货币政策影响。如果对比上世纪70年代美国能源危机时通胀和市场表现,我们预计美联储加息初期并不能抑制通胀,商品市场将延续强势。

具体到当前焦点事件,俄乌冲突对饲料行业的影响主要有两块,一块是推涨了原油、天然气、化肥、小麦、玉米等商品价格,并通过相关性最终传导至玉米和豆粕价格上,尤其是国际化肥价格上涨,与2021年之前相比,国际氮肥价格上涨了约3倍,这对依赖进口的南美、东南亚、南亚、非洲等地种植成本影响大;另一块是耽误了乌克兰的春耕,据央视财经3月24日新闻,乌克兰农业部长列先科宣称,“乌克兰今年春季作物播种面积预计将比2021年减少一半以上,减至约700万公顷”。3月29日,俄乌双方在新一轮谈判中有达成停火协议的意向,但欧美对俄罗斯的制裁没有放松迹象,乌克兰春耕农资备货也错过了最佳时机。几方面影响综合,我们认为,本年度全球粮食价格可能将高位运行,并提升国内生猪养殖行业的饲料成本。

图表2:美国通胀走势(%)

数据来源:华安期货投资咨询部;同花顺iFinD

图表3:国际氮肥价格(美元/吨)

数据来源:华安期货投资咨询部;同花顺iFinD

三、基本面分析

1.供应端

1.1 猪周期拉长,行业困境将加大

国内生猪出栏价自2021年初开始急跌行情,养殖利润大约在2021年5月转负。自2021年7月以来,由于猪粮比跌破预警区间,政府已经累计启动了6次猪肉收储,仍未能让猪价止跌。从具体数据看,生猪养殖企业生产节奏略有放缓,虽然养殖企业亏损严重,但并没有出现大幅去产能现象。

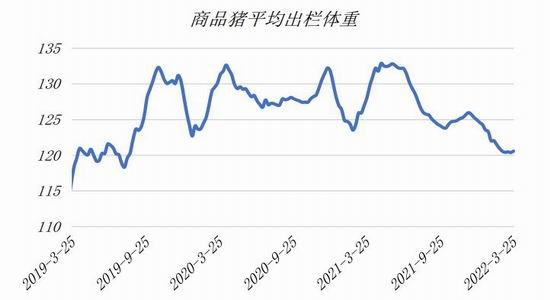

官方未公布最新的生猪存栏数据。据我的农产品网做的调研数据,被调研样本企业2月商品猪存栏量为2921.4万头,同比上升22.9%,环比上升2.3%,持续小幅上升;被调研企业2月母猪存栏量465.6万头,同比上升1.4%,环比下降0.4%。2021年下半年母猪养殖开始调整产能,但考虑到母猪内部结构中,生产效率高的二元母猪占比上升,实际母猪产能缩减影响是很有限的。从样本企业生猪出栏体重数据看,2月在120公斤左右,属于正常年份顺价出栏的合理体重区间。因此,我们认为当前养殖企业确有收缩动作,但只是对此前激进扩张行为的小幅调整,整体上还没有出现恐慌性抛售行为,甚至在存栏量上还有小幅增加。考虑到2019-2020年的丰厚利润打底,加上市场普遍预期猪价2季度见底,养殖企业有较强意愿去坚持,这将拉长本轮猪周期。

从供需角度看,如果生猪供应不充分去化,新一轮猪周期将很难开启,未来养殖企业尤其是中小散户可能会更加困难。在养殖利润低迷的背景下,原料价格大幅走高,推动饲料企业开启新一轮涨价潮。更严重的是,由于疫情影响,进口大豆到港后装卸运输周期拉长,使得油厂缺豆停机现象增多,南北方豆粕现货基差轮番走高,并影响到饲料企业开工,这大幅抬升了饲料生产成本。按照3:1的料肉比粗算,饲料价格每涨0.1元/斤,猪价要涨0.3元/斤才能完全转移成本。但在当前的供需博弈环境下,完全转移成本的可能性不大,部分成本只能由养殖企业内部消化。未来市场上可能看见成本推动的猪价反弹和猪企亏损加剧的情况同步发生,养殖企业经营面临的“前后夹击”形势没有变,押注三季度新周期开启的企业困境可能加大。

图表4:样本企业商品猪存栏量(万头)

数据来源:华安期货投资咨询部;我的农产品网

图表5:样本企业能繁母猪存栏量(万头)

数据来源:华安期货投资咨询部;我的农产品网

图表6:样本企业能繁母猪结构(%)

数据来源:华安期货投资咨询部;我的农产品网

图表7:样本企业商品猪平均出栏体重(公斤/头)

数据来源:华安期货投资咨询部;我的农产品网

1.2 仔猪市场显示养殖整体未降产能

生猪存栏可看作是行业的库存,生猪出栏反映了养殖企业的去库行为,仔猪市场则反映了养殖企业的补库行为。在猪价平稳和上升期,当市场预期未来4-5个月养殖利润较好时,仔猪销售会比较旺。仔猪市场的景气程度,能较直观地反映出企业对未来的猪价预期,可以看做养殖行业情绪的领先指标。从仔猪销售毛利看,截止3月25日,仔猪销售毛利头均亏损在110元左右,较去年10月头均亏损340元有了很大改善,考虑到2022年初以来饲料成本的快速上涨,仔猪市场的实际改善更大。出栏数据也从侧面印证了这一点,2021年以来,被调研样本企业出栏数量维持在较高增长水平,但存栏数量仍然能维持不降,显然是仔猪补栏也同样积极的缘故。虽然2021年养殖企业亏损严重,但实际上整体并没有降产能,其中龙头企业逆势扩张的动力尤其充足。

图表8:仔猪销售毛利(元/头)

数据来源:华安期货投资咨询部;同花顺iFinD;我的农产品网

图表9:样本企业商品猪出栏数(万头)

数据来源:华安期货投资咨询部;同花顺iFinD;我的农产品网

2.需求端:疫情影响餐饮消费,屠宰填补消费缺口

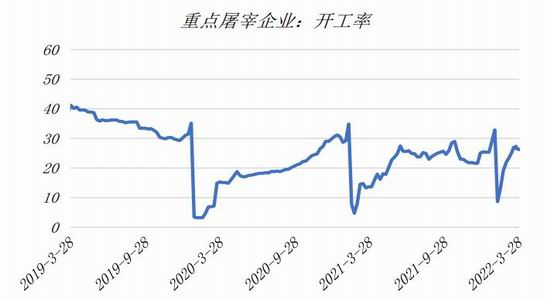

近期国内疫情呈现多发状态,居民出行受限,多地批发市场临时封闭,虽然备货会短暂提升需求,但对餐饮消费的影响将是可见的。不过,当前季节本就是消费淡季,影响没有旺季封控大。当前猪价处于低位,屠宰企业逢低补库的积极性较高,据我的农产品网发布的样本屠宰企业开工率看,截止3月28日,样本重点企业屠宰开工率为26.2%,较前两年同期约有12个点的提升。在消费淡季屠宰开工率上升,暂时填补了餐饮消费的缺口,但也导致了冻猪肉库存上升较快。如果未来猪价反弹,库存冻肉有一定利润后,屠宰厂会主动去库存,其时养殖场出栏将面临低价冻肉的竞争。

图表10:样本企业屠宰开工率(%)

数据来源:华安期货投资咨询部;我的农产品网

图表11:重点屠宰企业库容率(%)

数据来源:华安期货投资咨询部;我的农产品网

3.期现价差:生猪基差逐步收敛

基差方面,现货(基准地河南110kg瘦肉猪出栏均价)与05合约基差约800元/吨,随着交割月临近,基差逐步收敛。考虑到交割费用及损耗,当前没有好的期现套利机会。远期的09合约,盘面报价在17600元/吨左右,已经能覆盖大部分养殖场的完全养殖成本。但需要注意的是,在饲料成本推动下,生猪价格可能会延续反弹走势,当前价位卖出套保,可能会面临养殖亏损加大和套保盘面亏损的双输局面。波动率方面,主力05合约1个月历史波动率不到25%,属于中等水平,有卖出保值需求的企业可尝试买入生猪看跌场外期权管理风险。

图表12:基差表现(元/吨)

数据来源:华安期货投资咨询部;同花顺iFinD

图表13:历史波动率(1M)

数据来源:华安期货投资咨询部;同花顺iFinD

四、市场展望与投资策略

近期生猪市场由饲料成本和疫情主导。全球粮食价格高位运行,将显著推升饲料成本,并带动猪价反弹。但在当前的供需环境下,猪企要消化大部分成本,养殖企业将更加困难。疫情对餐饮消费有影响,屠宰企业逢低补库,填补了部分需求缺口,整体需求影响暂时不大。长期看,龙头企业逆势扩张的趋势未变,虽然养殖企业亏损严重,但行业并没有大幅去产能。仔猪市场表现也印证了这一观点。押注三季度新周期开启的企业困境可能加大。生猪价格存在反弹机会,有保值需求企业可尝试反弹后参与机会。

来源:华安期货

一周热点

- 2022-05-27新起点,新征程!“温氏牧场”品牌启航!

- 2022-05-27印度商务部长表示不会立即取消小麦出口禁令

- 2022-05-27中泰期货:玉米期价短期仍有回调动能

- 2022-05-26第七届中国兽药典委员会委员名单公布

- 2022-05-26深化科企融合发展 实现优势互补合作共赢——中国农科院与中农发集团举行年中总结会

- 2022-05-26创纪录!玉米期货完成史上最大交割,超120万吨,什么原因?

- 2022-05-26检出阳性,紧急暂停!海关总署连发9条公告!

- 2022-05-26豆粕期货出现冲高回落走势 但回调幅度有限

- 2022-05-25东北农业大学党委副书记庞玉红一行莅临大北农食品集团交流座谈

- 2022-05-25中国海关总署已和巴西签署进口巴西玉米的质检协议