公司银行的业务重塑和逆势转型

公司银行业务,曾作为商业银行的战略核心及50%以上的收入贡献者,在政策指导的利率管制下,凭借着传统的信贷模式和以资产拉动负债的经营模式,在经济上行周期时支撑银行利润的快速增长。可在最近几年中,面临着经济下行,监管加强,利率市场化,和流动性趋紧的压力下,之前所快速积累的公司业务规模反而侵蚀了银行的利润,高企的NPL和LLR(坏账率和拨备准备)及压缩的NIM(净息差)消耗着银行稀缺的资本金,同时也降低了银行的ROE(净资本回报率)。

在此环境下,商业银行纷纷改变了战略方向,曾经被“冷落”的零售银行业务反而成为发展重点,虽然零售银行,从低资本消耗,风险抗周期性,平滑利润波动,高定价等方面优于对公业务,但零售业务并不是一蹴而就,前期的高投入,精细化的运营,以及在全成本计量下的长时间的亏损状态,并不适合每家银行的业务风格,人员结构,和股东诉求。

笔者认为,商业银行如果零售基础薄弱,并不适合彻底实现“U-Turn”(紧急掉头),而是应专注于公司银行的业务重塑及逆势转型,以对公业务的盈利反哺处于战略培育期的零售银行的发展。而在公司银行的战略重组中,聚焦于“行业客户为中心”的产品服务模式,一是从上而下重新定位目标行业指引和客户准入标准,二是建立综合金融解决方案和发展重点拳头产品,三是精细化打造客户分层体系;四是突出资源配套和支持。

一、目标行业定位和客户分层

纵观在经济下行周期受影响较大的银行,主要由于行业集中度高,行业组合中偏强周期性,同时所选行业并不是网点机构布局的政策重点扶持行业,所以笔者认为应该从以下几个方面重新做好目标行业定位和客户分层:

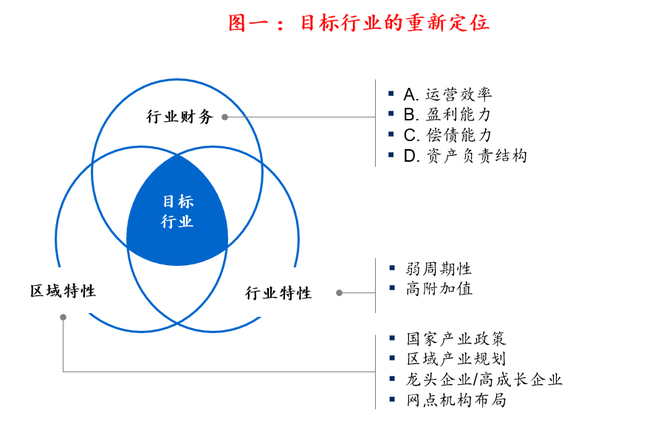

1) 从三个维度重塑目标行业选择:一是行业本身兼具弱周期性,如家用电器,食品饮料等,和高附加值性,如电子,计算机,化工等;二是行业的财务特性,重点关注行业的运营效率,盈利能力,偿债能力,及资产负债结构等;三是区域特性,特别是所选目标行业的龙头企业是否位于此区域,区域是否有相应的产业政策扶持和产业链的集中地,区域是否有足够的分支网点布局等。

2) 从上而下提高总行的决策指挥:很多银行对公业务发展都是由分支行自行定义目标客群,而后由下往上进行报送,这种模式效率很低,而且无法聚焦目标行业。笔者认为在总行层面上建立目标行业定位及营销指引,并设立科学动态的年度行业调整体系,从上而下指导分行落地实施,但是也应该给予分行所在区域一定限度内的授权实现区域差异化。

3) 目标行业客户准入标准设立:在目标行业确认的基础上,根据行业的特征,甄选出头部企业,也就是连续3年规模及盈利排名在前20%的企业,这部分行业龙头一般都是大型银行的目标,而中小银行应该定位于行业内潜力企业,也就是排名中等但具备高成长性的企业,年化增长率在30%~50%以上。总行依据以上目标行业内企业分类建立客户准入标准,作为分行优化现有客户客群并引导客户经理拓展潜在优质客户的重要依据。

二、综合金融解决方案及重点拳头产品

针对于行业特点,企业大小,企业所处的生命发展周期,结合企业在融资,结算,理财等方面的综合需求,商业银行集成行内跨业务条线,关联非银子公司(如融资租赁,消费金融,资管等),以及外部的第三方专业机构(如保险,信托,基金等),形成客户的综合金融解决方案。而在整个“一站式”方案设计中,公司银行业务条线需从以下两个关键点进行评估:一是金融是否能真正赋能于产业链上的增值环节,达成了“产融结合”,如实现了固定资产盘活,加快了资金的周转效率,解决了融资缺口等;二是是否在金融产品提供各方之间实现了有效的利益利润分享机制。

笔者认为商业银行应逐步由传统信贷类产品过渡到打造以中间收入为主,以贸易流和项目现金流等为授信基准的拳头产品,主要聚焦于交易银行(包括现金管理,贸易金融,供应链金融等);公司财富管理,及投资银行产品:

1) 现金管理:短期内重点发展线上线下账户管理体系,包括资金归集,多币种管理,资金结算,同时也应发展流动性管理体系,包括现金池,集中支付,协议转账等,现金管理工具的不断发展,将协助银行掌握企业的数据流和资金流,也为以后的交叉营销和风险监控提供支持。

2) 贸易金融:由单一环节的贸易融资发展为内外贸一体化的多环节的贸易金融,除了传统的贸易结算及融资类业务,重点发展综合性贸易融资如保理,应收账款质押,信保融资,应付账款融资,及风险参与等,同时也利用外汇衍生品重点开发资金类产品如Forward, Options, Swap等,同时也建立避险保值类服务如信用证保兑,多边银行担保等。

3) 公司财富管理:结合企业具体的业务特性和资金需求,有针对性的开发打造与利率,汇率,大宗价格挂钩的结构性理财产品,本外币的定活类理财,流动性的货币市场基金类理财,以及债券结算代理类业务。

4) 投资银行: 以债务融资类产品为主体,在发展中期票据,私募债,企业债等发行和承销业务的基础上,同时也重点关注并购贷款和银团贷款等业务机会。大力重点发展中间业务如并购,上市,再融资等财务顾问服务,和专户理财等资管服务。

三、精细化打造客户分层体系

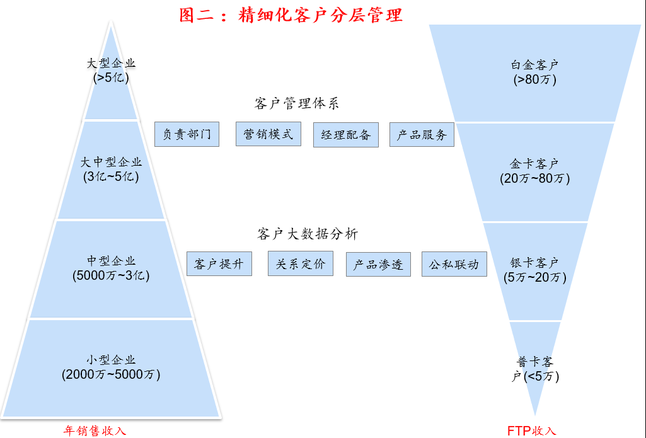

公司银行客户分层体系建议从两个维度进行区格,一是按照企业年收入分为大型企业(>5亿);大中型企业(3亿~5亿); 中型企业(5000万~3亿);小企业(2000万~5000万);二是按照FTP收入及客户贡献度分为白金客户(>80万);金卡客户(20万~80万);银卡客户(5~20万);普卡客户(<5万)。在客户分层的基础上,建立相对应的客户管理体系(Customer Engagement Model): 对于大型企业,由总行牵头经营,组织“总对总”和“总分联动”的营销模式,采取名单制管理,由1:10配备专属客户经理,并建立1(总行客户经理)+N(分行客户经理)+ N(产品专家)的团队,提供一站式的综合解决方案;对于大中型或者中型企业,由分行主导经营,由总行提供营销指引,优选行业集群进行营销,并建立标准化模块化的产品组合,一般以1:30配备专属客户经理;对于小企业,建议以分支行主导经营,一般以产业链,商圈,产业集群等实现批量获客,并在总行层面上建立集中式的信贷工厂和流程中心。

在客户贡献度分层管理体系中,商业银行应利用大数据就不同层级的客户进行多维度的分析,比如产品渗透率,行业及区域分布,存贷结构,中收模式等,而后根据数据对于客户展开不同的二次开发,维护和提升模式,如产业链上下游的新客户开发,对公客户的个人业务延伸,投行资管中收产品组合营销,关系综合定价模式等,以提升整体的公司客户组合的利润贡献度和客户黏度。

四、突出资源配套和支持

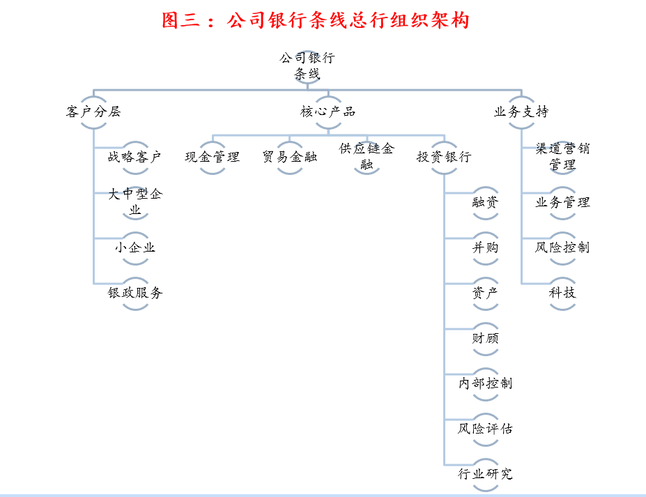

总行公司业务条线组织架构应该“以客户中心”进行改革调整,整体的组织架构分为客户(前),产品(中),支持(后)三个层面,客户部按照分层体系分为战略客户,大中型,小型,银政等;中台产品除了传统的存贷汇等单独产品线以外,应考虑设立虚拟的产品组合中心,如交易银行,贸易金融,供应链金融等,加强综合金融效果及链条式的服务模式;支持端应该建立渠道营销中心,主要负责建立和运营营销指引,客户经理考核机制,客户分层管理体系等,同时应该设立业务管理中心,负责行业研究,品牌建设,资源协同,组织架构等,在此基础上实现风险和IT派驻内嵌机制,提升整体对公司业务的支持力度和反应速度,风险和IT实现业务和职能双向汇报机制。

在中小型银行内,投资银行部可以内嵌于公司业务条线的中台,投资银行的前台职能设置可以按业务模式划分,分为债券融资,结构化融资,并购业务,财务顾问,资产证券化和资产流转等,同时在中后台可以设立内部控制,行业研究,风险等中心。

一周热点

- 2023-05-26我国畜牧业综合竞争力全球第五

- 2023-05-26关于批准发布《蛋鸡低蛋白低豆粕多元化日粮生产技术规范》等2项团体标准的通知

- 2023-05-26第九届 "国际动物肠道生态与健康(中国)高端论坛"(第一轮通知)

- 2023-05-26爱绿动态丨热烈庆祝2023家禽球虫防控技术交流会(山东站)胜利召开

- 2023-05-26饲料粮价格下行致成本支撑减弱 需求不振养殖端陷入亏损

- 2023-05-24《经济日报》:猪肉价格为何持续低迷

- 2023-05-24肉鸡生产国巴西因禽流感宣布进入动物卫生紧急状态

- 2023-05-23荷兰瓦赫宁根大学畜牧研究院一行莅临大北农集团考察交流

- 2023-05-232023年4月份全国饲料生产形势

- 2023-05-232023年4月四川省饲料生产情况