小麦

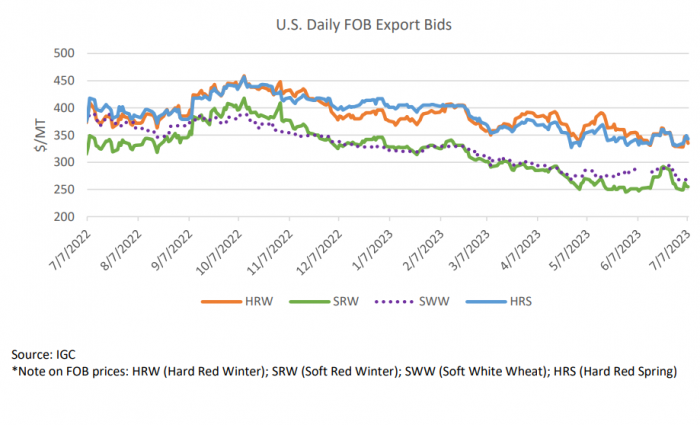

2023/24年度概览本月预计全球小麦产量将下调,阿根廷、加拿大和欧盟产量的减少将抵消美国和巴基斯坦的增加。预计全球贸易也将下调,尽管仍处于创纪录水平,阿根廷和加拿大的出口减少抵消了俄罗斯和澳大利亚的增加。随着巴基斯坦、阿富汗、摩洛哥和尼日利亚需求的减少,预计进口量将下降。全球消费量预计上调,主要是由于中国的饲料和剩余使用量增加。预计全球库存下跌,主要是中国和俄罗斯库存下降至2015/16年度的最低水平。美国季节平均农场价格下跌了20美分,至每蒲式耳7.50美元。2022/23年度概览预计本月全球产量将上升,澳大利亚和乌克兰的产量将增加。随着加拿大、欧盟、哈萨克斯坦和美国出口的减少抵消了俄罗斯和乌克兰出口的增加,全球贸易几乎没有变化。由于土耳其、欧盟和墨西哥的强劲需求,预计进口将增加。全球消费量预计因FSI消费(食用、种用和工业用消费)以及饲用消费增加而略有上调。美国季节平均农场价格最终确定为每蒲式耳8.83美元,下跌2美分。小麦价格国内:自6月供需报告发布以来,由于国际需求放缓,美国软白麦报价大幅下跌,下跌24美元,至263美元/吨。随着产量的同比增长和全球竞争的持续激烈,尽管收获进展缓慢,但硬红冬的价格也下跌了18美元,至335美元/吨。相比之下,软红冬的价格略有上涨,因需求增加,上涨了4美元,至255美元/吨。由于担心北方平原的干旱天气,硬红春的价格也上涨了3美元,至343美元/吨。

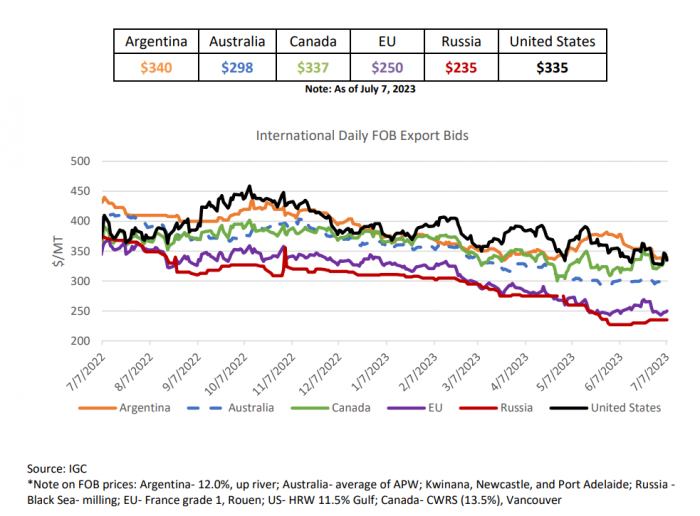

全球:自6月供需报告发布以来,主要出口国的报价涨跌不一。由于出口持续不温不火,阿根廷报价的跌幅最大,下跌38美元/吨。美国6月报价下跌18美元/吨,因6月份NASS报告中预计的全部小麦品种的收获面积均有所增长,导致出口节奏缓慢。澳大利亚的报价本月几乎没有变化。欧盟报价稳定在250美元/吨,来自俄罗斯的竞争被一些成员国对干旱状况的担忧所抵消了。加拿大报价上涨15美元/吨,受平原省份干旱影响。俄罗斯报价上涨8美元/吨,因政府招标和强劲的出口步伐显示出旺盛的需求。

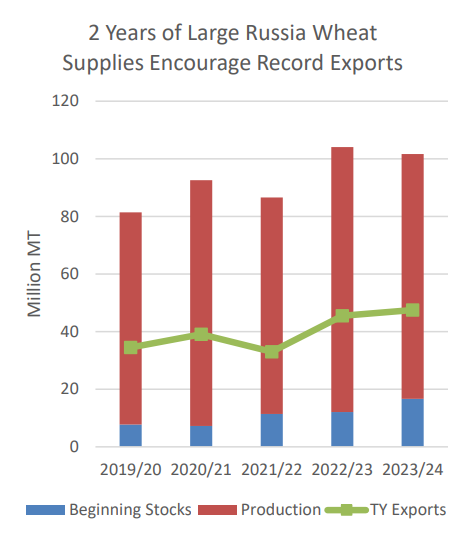

市场特征俄罗斯小麦出口量创纪录;乌克兰出口大跌随着2022/23贸易年度的结束,俄罗斯巩固了其作为世界最大小麦出口国的地位。其创纪录地生产9200万吨,使得俄罗斯小麦供应总量首次突破1亿吨。由于供应充足,俄罗斯预计在2022/23年度全年出口小麦4550万吨。其主要目的地是中东,北非和中亚。

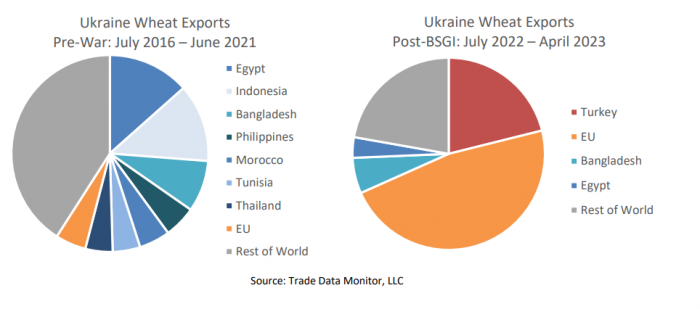

2023/24年度,俄罗斯的小麦产量预计将下降至8500万吨。然而,大量库存将确保其小麦供应连续第二年保持在1亿吨以上。随着包括埃及、伊朗和阿尔及利亚在内的许多俄罗斯最主要小麦市场的进口需求保持强劲,预计2023/24年度俄罗斯小麦出口将再创新高,达到4750万吨。相反,由于与俄罗斯的战争,乌克兰的种植面积大幅下降。2023/24年度乌克兰小麦的产量预计为1750万吨,是十多年来最低的一年。随着供应的急剧减少和黑海粮食倡议(BSGI)未来的不确定性,预计2023/24年乌克兰小麦出口量将降至1050万吨,比战前平均水平(2016/17-2020/21)下降40%以上。BSGI在2022/23年度帮助乌克兰出口了1680万吨小麦,其中39%的小麦运出了粮食走廊之外(主要通过陆路运输到东欧)。乌克兰的出口目的地从战前的亚洲和北非大幅转移到了战争期间的欧洲,这主要是由于运输方便以及一些欧盟成员国因干旱而增加的需求。

大米

2023/24年度概览全球稻谷产量略有上升,因预计美国增产。全球消费略有增长,肯尼亚和越南消费的增加抵消了安哥拉、欧盟和泰国的减少。由于供应增加,预计美国和越南的出口将增加,全球出口量上调。预计进口也将增加,主要是肯尼亚和越南增加。由于缅甸、土耳其和越南库存增长,预计全球库存将小幅上调。2022/23年度概览全球稻谷产量几乎没有变化,哥斯达黎加和乌拉圭的产量小幅减少。全球消费略有下降,主要是安哥拉下降。出口预计将上升,主要是由于越南出口的增幅大于缅甸和中国出口的减幅。预计进口将增加,尤其是肯尼亚和越南增加。全球库存小幅增加,主要是缅甸、土耳其和越南库存增加。

大米价格

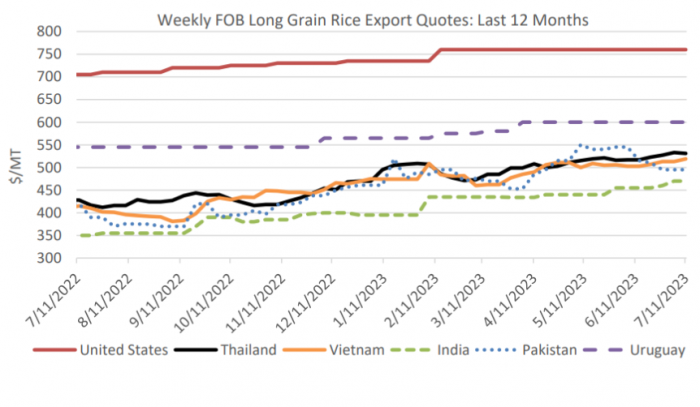

在过去的一个月里,美国的出口报价保持在760美元/吨,乌拉圭的报价保持在600美元/吨。由于对泰国大米的持续高需求和货币走强,泰国报价上涨14美元,至531美元/吨。受供应有限和需求旺盛刺激,越南报价上涨16美元,至519美元/吨。巴基斯坦报价大幅下降50美元,至495美元/吨,因预计2023/24年度产量将恢复。印度报价上涨了15美元,至470美元/吨,但仍然是全球主要出口商的最低报价之一。

市场特征越南继续购买印度大米

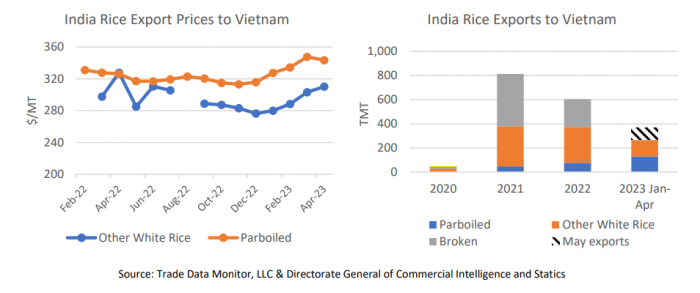

越南是全球第三大大米出口国,尽管作物生长情况有所改善,但仍继续进口大量大米。自2021年开始进口量大幅增长,预计2023年进口量将达到170万吨,足以让越南成为第七大大米进口国。2023年前5个月,越南进口了约90万吨大米,主要来自柬埔寨和印度。由于缺乏国内碾磨能力,柬埔寨长期以来一直是越南的大米供应商。历史上,每年约有50万吨柬埔寨大米越过边境在越南进行碾磨和销售。然而,由于越南供应紧张,自2021年以来,这一贸易量翻了一番。2023年前5个月,越南从柬埔寨进口了约65万吨大米。越南还从全球最大的大米出口国印度进口大米。两国之间的贸易规模在过去一直很小,从每年5-50000吨不等。然而,凭借充足和低成本的供应,越南于2021年开始进口印度碎米和精米,进口量超过80万吨。2022年9月,印度对100%碎米实施禁令,对稻谷、白米和褐米征收20%的关税,印度香米和蒸谷米免征税。自禁令颁布以来,几乎没有碎米进入越南市场,但2023年前4个月的蒸谷米进口量已经较2022年全年的进口量差不多翻了一番。转向进口印度蒸谷米的可能是因为这种大米不需要面临20%的关税加征,而且该品种也可能是国内销售的大米的低价替代品。对其他国家白米的进口需求仍然很高,因为其中大部分被加工成米粉。展望未来,由于国内供应有限,预计2024年越南进口量将保持在170万吨的高位。

糙粮

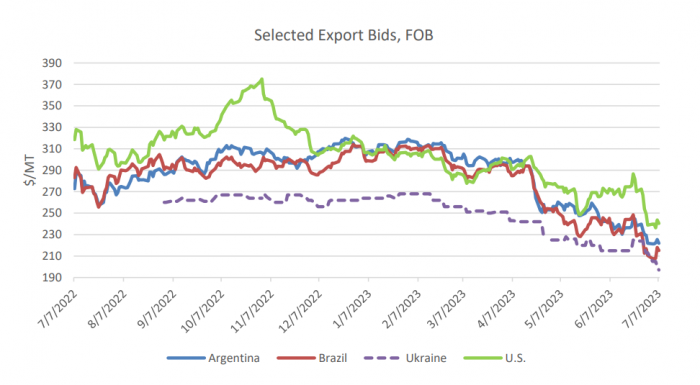

2023/24年概览全球玉米产量略增,因美国、加拿大和乌克兰的产量增加抵消了欧盟的减产。全球贸易增长得益于巴西和乌克兰出口的增加以及欧盟进口的强劲。美国季节平均农场价格保持不变,为每蒲式耳4.80美元。2022/23年度概览全球玉米产量几乎没有变化,巴西的增长抵消了阿根廷的减产。全球贸易预计将下降,由于美国、阿根廷和印度的出口疲软,抵消了欧盟、俄罗斯和乌克兰的强劲出口。预计全球进口也将下降,巴西、埃及和越南进口的减幅大于哥伦比亚、伊朗、韩国和土耳其的增幅。美国季节平均农场价格保持不变,为每蒲式耳6.60美元。玉米价格自6月供需报告发布以来,所有主要出口国的报价都有所下降。美国报价下跌31美元,至240美元/吨,较上月大幅下跌。美国国家统计局6月30日的玉米面积报告显示,玉米种植面积超过预期,7月初玉米带最干旱地区的及时降雨使美国玉米价格下跌。由于巴西正在进行的二茬收获带来了大量玉米供应,其报价被迫下跌22美元,至215美元/吨。阿根廷的报价为221美元/吨,比上月下降了19美元,尽管供应紧张,但对即将到来的美国作物供应充足的预期和巴西正在进行的二茬收获迫使阿根廷降低报价。由于黑海粮食倡议延期和持续战争的不确定性,乌克兰报价下降了18美元,至197美元/吨。

市场特征市场条件推动澳大利亚高粱出口

据预测,2022/23年度,澳大利亚将保持其世界第二大高粱出口国的地位,仅次于美国。经过几年的干旱,2021/22年度的产量恢复导致大量可出口的供应,推动澳大利亚超过世界上另一个主要高粱出口国阿根廷。今年,澳大利亚的产量和可出口供应仍然很高,出口前景受到美国高粱作物减产的提振。贸易数据显示,2022年10月至2023年5月,澳大利亚高粱出口总量超过150万吨,比2022年同期多出近40万吨,这主要是由于2023年五月的月度出口创下历史新高。澳大利亚高粱出口的强劲与中国这个全球最大的高粱市场的市场份额增长直接相关。2022/23年度(2022年10月至2023年5月),中国进口了120万吨澳大利亚高粱,市场份额从2021/22年度的11%上升到41%。澳大利亚在中国高粱市场的增长有助于其部分弥补美国产量的大幅下降。与去年同期相比,中国自美国进口高粱减少了近400万吨。根据《出口销售报告》,由于美国高粱产量处于历史低位,截至2023年6月底,2022/23市场年度(2022年9月至2023年8月)对中国高粱的承诺出口量仅为180万吨,同比下降70%以上。澳大利亚利用了这一市场供应产生缺口的机会。过去两年,澳大利亚高粱的价格普遍低于美国高粱,这提高了澳大利亚的竞争力。然而,两国之间的价差在2022年末开始消失。目前,澳大利亚高粱甚至比美国高粱贵约25美元/吨。预计美国高粱产量在即将到来的2023/24年度将翻一番,而澳大利亚产量预计将因种植面积较小而下降。价格关系的反转可能反映了两国生产前景的差异。因此,2023/24年度,澳大利亚目前预计将回落至世界第三大高粱出口国,原因是产量下降,美国增产且价格更具竞争力。中国进一步实现玉米供应多样化

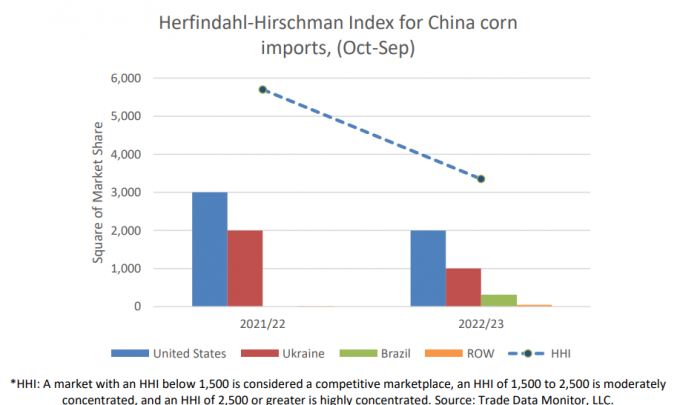

2021/2022年度,中国进口的2100万吨玉米几乎全部来自美国和乌克兰,仅美国玉米就进口了70%。然而,自2022年10月以来,中国玉米进口来源日益多样化。按量用赫芬达尔-赫希曼指数(HHI)(这是一种公认的市场集中度指标)对中国玉米进口进行检验,显示在巴西市场份额大幅增长的带动下,中国国内的玉米进口市场竞争程度逐年显著增加。

上图反映了出口商之间的竞争加剧,但需要注意的是,中国只有两家国有企业(中粮和中储粮)处理大部分玉米进口。中国玉米进口来源的多元化出于粮食安全的考虑。2200点的变化,意味着中国玉米供应商之间的竞争程度增加了22%。这一转变的主要驱动因素是更多出口商获得新的市场准入,以及与传统供应商乌克兰和美国之间的贸易受到干扰。市场份额的最大转变来自巴西。在2022年5月达成允许从巴西进口玉米的协议后,巴西对中国的出口在2022年末激增。2022/23年度,超过220万吨的巴西玉米出口至中国,改写了市场结构,尤其是由于价格竞争,影响了美国的市场份额。其他较小的出口商也从中国努力实现贸易多样化的过程中获益。2022年2月,中国与缅甸签署了一项植物检疫议定书,为跨境贸易扫清障碍。随后,在2022/2023年度,中国进口了超过30万吨缅甸玉米,比前三年的总和还要多。中国从俄罗斯的进口量也翻了一番,2022/2023年度进口了20万吨俄罗斯玉米。2023年5月,中国还首次从南非进口了大量玉米,早在2014年签署的一项协议已经消除了大部分贸易障碍。前几年,中国玉米最大的供应商是美国。然而在2022/2023年度,美国玉米在物流和供应紧张等方面面临重大阻力,使得美国玉米出口报价缺乏竞争力。FAS北京的数据显示,6月至11月交付的美国玉米平均价格为330美元/吨,比主要竞争对手巴西高出30多美元。这也可以分归因于两国的市场导向。巴西正在收获创纪录的玉米作物,预计其中40%将用于出口。相比之下,美国出口了约15%的玉米,大部分供应国内市场。另一个关键供应商乌克兰通过黑海粮食倡议(BSGI)成功保持了市场份额——2022/2023年度(10月至6月)对中国的出口为550万吨,而2021/2022年同期为600万吨。由于库存和产量下降,预计乌克兰的供应将收紧,2023/24年度的出口量将下降。中国推进玉米进口来源多元化的举动,也是韩国、日本和越南等亚洲大型进口国寻求粮源多样化模式的一个代表。贸易争端日益频繁,全球新冠肺炎疫情和乌克兰战争突出表明,市场参与者需要降低与粮食安全相关的风险。通过增加进口来源的数量,中国在满足其对饲料谷物的巨大需求方面面临的不可预测性降低了。

(根据美国农业部《全球谷物与贸易报告》编译,译者:郑文慧)

(根据美国农业部《全球谷物与贸易报告》编译,译者:郑文慧)