一、2023上半年豆粕市场回顾

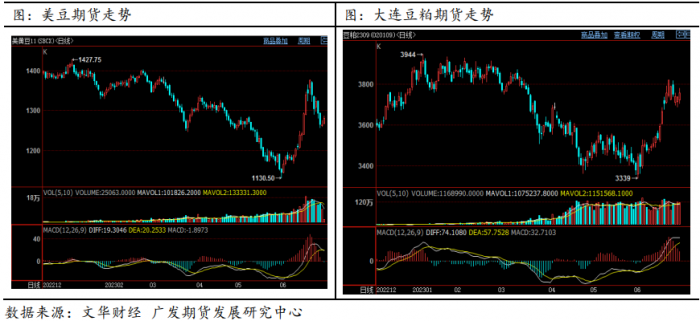

2023年上半年美豆价格呈现探底回升的走势,年初美豆11月合约价格在1400美分一带运行,巴西大豆增产、阿根廷大豆因干旱减产,美豆价格高位震荡;3-5月份美豆11月份合约一路下跌至1130美分;但6月份美豆干旱天气使美豆优良率下降到51%,美豆价格快速回升至1400美分附近,但降雨预期又使价格回落至1300美分一带,整体上半年美豆价格下跌5%。

上半年中国豆粕市场跟随美豆价格走势,但走势强于豆粕,3月受美联储加息及美国中小银行危机恐慌影响,商品市场普遍下跌,中国豆粕价格也迅速下跌,但海关检疫使大豆到港卸货加工延迟,国内豆粕库存偏低,豆粕价格走势偏强,人民币贬值也对豆粕价格构成很强提振,豆粕期货2309合约价格回升至3800元一带,上半年国内豆粕期货价格下跌近150元,跌幅近4%。

二、全球大豆市场:美豆供应偏紧形势未改

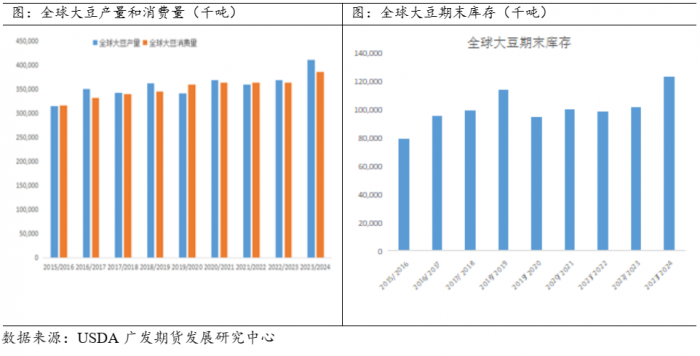

按照美国农业部的数据预估,2023/2024年度全球大豆将达到历年最高位的4.1亿吨,较上年度增加4112万吨,增幅11.13%;全球大豆总消费3.8亿吨,较上年度增加2207万吨,增幅6.12%;全球大豆期末库存1.23亿吨,增加2202万吨,增幅21.74%。全球大豆消费在近十年以来一直呈现稳定增长的态势,2023/2024年度产量增幅很大,主要是南美大豆预计大幅增产。

2023/2024年度全球大豆期末库存增幅21.74%,全球大豆供应将走向宽松状态,新季巴西大豆增产、阿根廷恢复增产奠定全球大豆供应增加的格局,但美国大豆天气的影响还存在变数、美国大豆库存还处于低位水平,短期全球大豆供应还是偏紧,2023年下半年全球大豆供应呈现先紧后松格局。

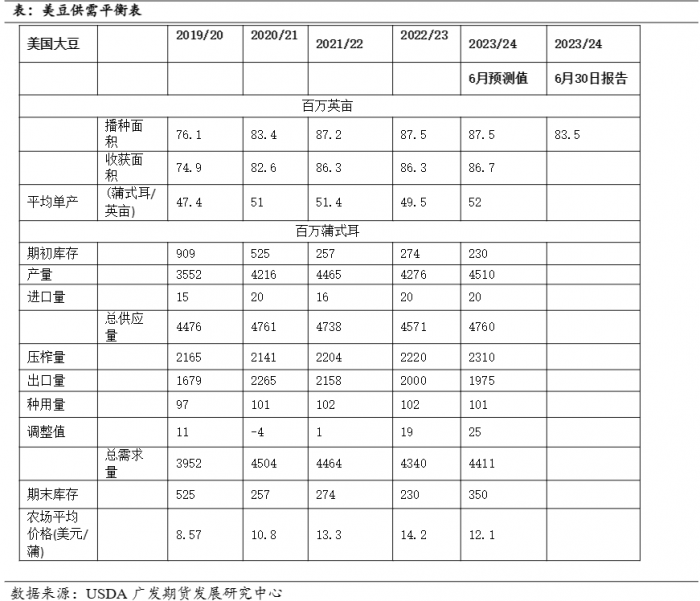

根据美国农业部公布的6月供需报告,2022/2023年度美国大豆产量45.10亿蒲式耳,大豆期末库存3.5亿蒲式耳,趋势单产放在52蒲式耳/英亩,美豆呈现供应恢复的态势,市场存在下调的压力,美豆单产要依据生长期的天气情况调整,美豆库存也会大幅变动。

美国农业部6月底的种植面积报告让所有人都感到意外,2023年美国大豆种植面积为8350万英亩,同比减少5%,此前预期数据为8767万英亩,这一数字远远超出了所有人的预期,美豆价格当日飙涨6%。按照当前美豆51%的优良率水平,美豆单产难以达到此前52蒲式耳/英亩的单产,后期美豆产量将大幅下调。

按照美国农业部季度库存数据,截至2023年6月1日,美国旧作大豆库存总量为7.96亿蒲式耳,同比减少18%,市场预期为8.12亿蒲式耳,后期2022/2023年度美豆库存将下调,2023/2024年度美豆库存也跟随下调,美豆又回归到上年度的供应偏紧状态。

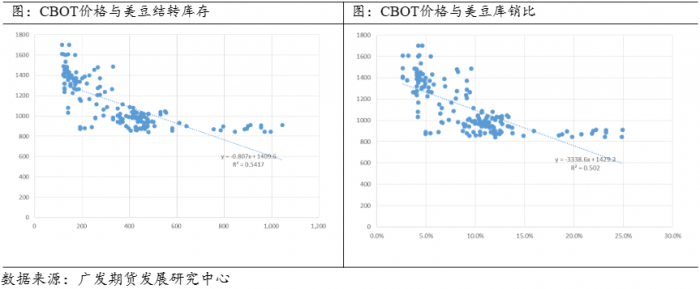

展望下半年,美豆低优良率、低单产、低库存的格局将呈现,美豆价格比较难打到种植成本1200美分之下,通过对近10年USDA每个月公布的结转库存和库销比的值和该月的CBOT指数价格进行回归,在美豆库存3亿蒲式耳之下,对应CBOT指数价格在1200美分之上,美豆大概率在1200-1500美分区间运行。

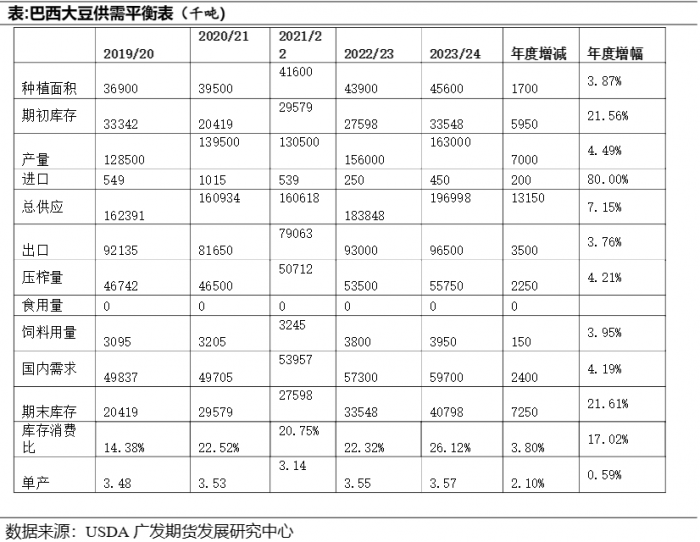

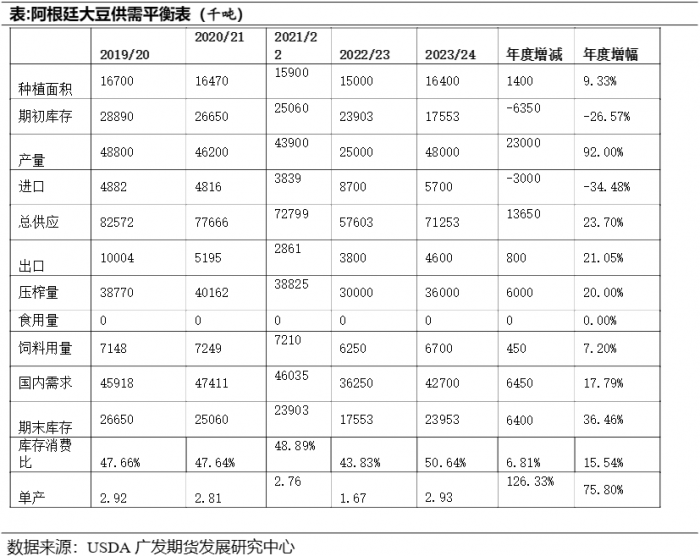

四季度南美大豆进入种植期,巴西大豆9、10月份开始播种,阿根廷大豆11月开始播种,在四季度市场的关注点将转向南美大豆的种植面积。按照当前的预期数据,南美大豆产量将大幅增加,巴西大豆种植面积增加3.9%,巴西大豆产量增加700万吨,产量增幅4.5%,出口增加350万吨。阿根廷大豆处于恢复产量期,阿根廷大豆种植面积增加9%,单产增加75%,产量增幅92%,产量达到4800万吨,但出口只增加80万吨。

市场普遍预期新年度南美大豆将大丰收,今年属于强厄尔尼诺年份,巴西和阿根廷的大豆种植和生长天气都存在变数,需要跟踪天气的状态。仅仅从出口数据来看,南美大豆的出口冲击压力还不够大,在如此丰产预期下,巴西和阿根廷大豆出口一共增加400多万吨,难以对美豆产生竞争压力。

三、中国豆粕市场:蛋白饲料需求仍不容乐观

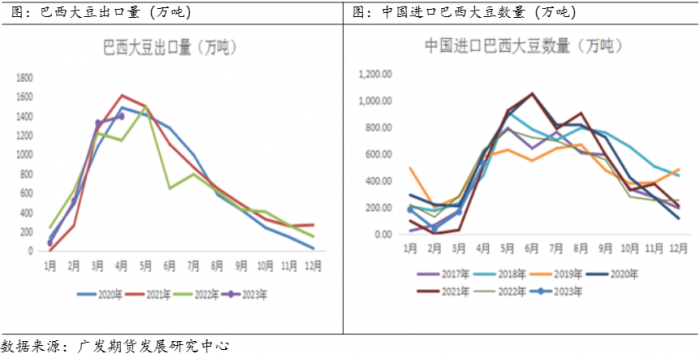

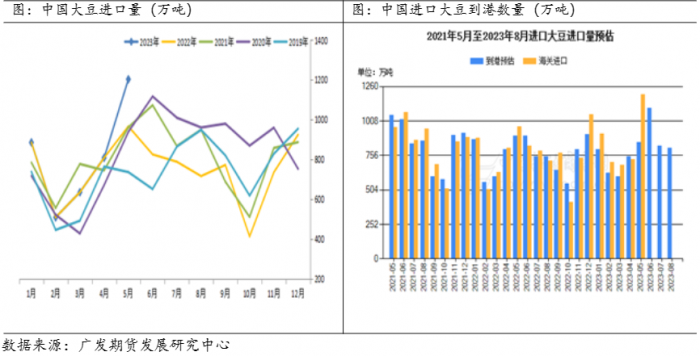

中国海关公布的数据显示,2023年1-5月大豆进口总量为4230万吨,较上年同期累计进口总量的3804万吨,增加426万吨,同比增加11%。2023年5月进口大豆进口总量为1202万吨,为三年内新高。据中国粮油商务网对未来几个月进口大豆数量初步统计,6月到港1100万吨,7月到港825万吨,8月到港810万吨,短期进口大豆到港压力较大,但此后进口大豆数量将缩减。

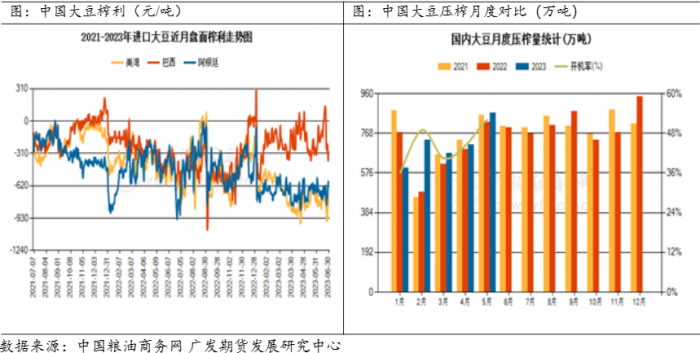

上半年巴西大豆贴水跌幅较大,进口巴西大豆榨利处于高位,盘面一度有榨利,中国对远月采购的力度也有所加大。随着6月下旬中国国内豆粕价格大幅补涨,中国油厂榨利有望修复,中国进口大豆的需求仍然旺盛,美豆价格仍有很强的出口需求支撑。

2023年1-5月,全国大豆压榨总量为3591万吨,较2022年同期的3383万吨增加了208万吨,涨幅为6.17%。从开机率来看,2023年5月国内大豆综合开机率为52.59%,较4月44.38%的开机率环比增加18.50%,去年同期的开机率为51.07%。虽然大豆供应数量较大,但下游生猪存栏高位,市场有些低估养殖行业的消化能力,下游一旦集中备货,豆粕价格极易回升。

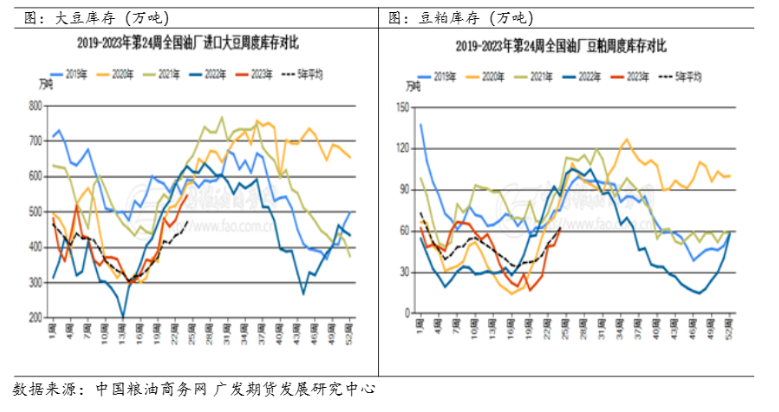

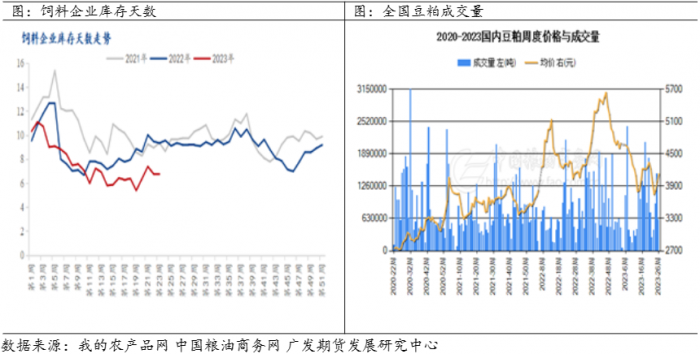

中国粮油商务网监测数据显示,截止到6月下旬,国内进口大豆库存总量为545万吨,国内豆粕库存量为61万吨,中国豆粕库存处于非常低位水平,上半年市场看空心态浓厚,下游饲料企业保持较低的豆粕库存,但一旦油厂提货紧张,饲料企业被动备货,供需双向挤压造成豆粕现货紧张,价格就快速回升。

中国饲料工业协会消息,据样本企业数据测算, 2023年5月,全国工业饲料产量2664万吨,同比增长10.5%。饲料企业生产的配合饲料中玉米用量占比为34.4% ,同比下降2.2个百分点;配合饲料和浓缩饲料中豆粕用量占比12.7% ,同比下降1.5个百分点;配合饲料和浓缩饲料中豆粕用量占比12.5% ,同比下降1.9个百分点。

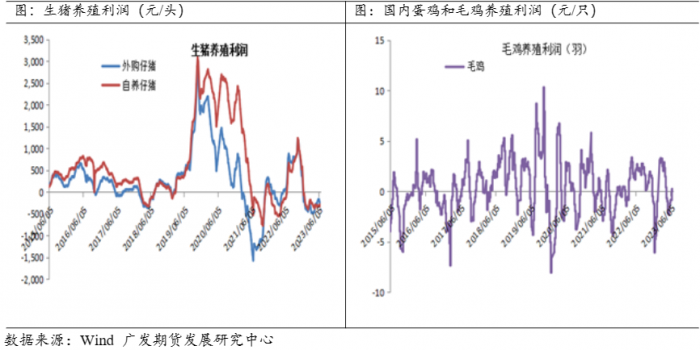

从养殖利润的角度来看,生猪养殖行业利润低迷,市场处于去产能的阶段。生猪养殖利润不佳,蛋白饲料需求下降,豆粕也面临小麦等作物的替代,但生猪存栏量偏高,而随着天气的转暖,水产的需求好转,下游需求略有改善,豆粕的饲料好于预期,鉴于养殖行业利润低迷,整体下半年豆粕的饲料需求仍不容乐观。

四、2023年下半年豆粕市场展望

下半年全球大豆供应仍然呈现偏紧张的形势,美国大豆低种植面积、低优良率、低产量、低库存的格局确立,美豆价格仍有很强支撑,美豆大概率保持在1200-1500美分区间运行,低库存下容易产生上冲行情,总体呈现偏强走势。

下半年全球属于强厄尔尼诺气候,市场天气炒作的题材将不断涌出,四季度南美大豆种植面积预计增加,但难以对现实供需构成实质压力,美豆出口竞争压力不大,美豆低库存对价格构成很强支撑,外盘豆类市场仍属于偏多格局。

三季度之后中国进口大豆数量剧减,豆粕库存低位,行业仍有较强的补库需求,但中国蛋白饲料下游需求仍不容乐观,中国养殖行业去产能的需求,生猪、肉禽饲料需求不容乐观,豆粕蛋白需求下滑,豆粕价格大概率弱于美豆价格。

预计2023年下半年豆粕呈现宽幅震荡的走势,市场多空因素明显,天气等炒作的题材也较多,豆粕价格仍然呈现近强远弱格局,四季度豆粕基差有望再度走强,豆粕期货2401建议在3300-4000元之间进行区间操作。

原创: 鲍红波 广发期货